Блог им. VladProDengi |❓Мир пока отложен, рынок снова будет торговать ставку?

- 03 декабря 2025, 22:44

- |

Рынок сегодня корректируется, при этом пока, тьфу-тьфу, сегодняшний день для портфеля один из лучших за последние пару месяцев с точки зрения динамики относительно индекса (портфель лучше рынка на 0,9% за день).

Корректируются больше всего «бенефициары» мира (Газпром -2,1%; Новатэк -3%; металлурги от -2% до -2,5%). Качественные компании отреагировали на отсутствие публичных прорывов по итогам вчерашних переговоров довольно устойчиво (Сбер теряет меньше 1%; Лента и ХХ так вообще в плюсе).

Следующее важное событие для рынка — решение ЦБ по ключевой ставке 19 декабря. Инфляция за последние недели — хорошая. Годовой показатель ушел ниже 7%, и вполне может быть ниже 6% на конец года (декабрь 2024 — высокая база).

При инфляции в 6% — текущая реальная ставка 10,5%, очень жестко (!!!). Я не макроэкономист, при этом, предполагаю, что ЦБ может снижать ставку быстрее ожиданий рынка (рынок ждет -0,5% на каждом заседании). При инфляции 6% — ставка 14% абсолютно нормально. Поэтому мои ожидания — 15,5% в декабре.

( Читать дальше )

- комментировать

- 717

- Комментарии ( 4 )

Блог им. VladProDengi |ЦБ снизил ставку до 18%. А вклады еще можно открыть под 22% !

- 25 июля 2025, 14:16

- |

🛍 Ключевая ставка — 18%!

📉 ЦБ снизил среднесрочный прогноз по средней ключевой ставке:

2025 — 18,8-19,6% (в прогнозе от 25 апреля = 19,5-21,5%)

2026 — 12-13% (в прогнозе от 25 апреля = 13-14%)

С 28 апреля до конца года КС ожидалась ранее на уровне 18,8-21,8%, теперь же ЦБ ожидает, что средняя ставка до конца года будет 16,3-18%.

❗️Начинаем полугодие с 18 — значит, чтобы получить 16,3 в среднем за 2П, ставка в конце года должна быть 14-15.

📉 Среднесрочный прогноз по инфляции также снижен:

2025 — 6-7% (в прогнозе от 25 апреля = 7-8%)

2026 — 4%

Поздравляю всех инвесторов, краткосрочная реакция рынка может быть любой, но долгосрочно снижение ставки — это хорошо.

Друзья, в начале недели писал вам про то, что на Финуслугах до сих пор можно открыть вклады под 22%. Все еще можно!

Все вклады на Финуслугах вы можете посмотреть тут (есть даже 30% на 3 месяца): agents.finuslugi.ru/go?erid=LjN8KZseY

( Читать дальше )

Блог им. VladProDengi |💬 ЦБ допустил снижение ставки больше, чем на 1% на заседании в июле!

- 30 июня 2025, 15:53

- |

Сегодня зампред ЦБ А. Заботкин заявил:

«Если данные, которые к этому моменту (решению по ставке) поступят по экономике, по рынку труда, по кредитной активности, по самой инфляции, по инфляционным ожиданиям, будут говорить о том, что замедление инфляции до 4% согласуется и с более значимым шагом, то такой вариант также будет рассмотрен».

Более значимый шаг — снижение ставки больше, чем на 1 пп.

➡️ Инфляция действительно замедляется:

На пресс-конференции ЦБ в июне Э. Набиуллина говорила, что ЦБ смотрит на показатель трехмесячной инфляции.

✔️ В апреле инфляция была = 0,43%

✔️ В мае = 0,40%

✔️ В июне пока = 0,11% (0,03% + 0,04% + 0,04%); допускаю, что будет в пределах 0,2%.

Итого: инфляция за 3М будет чуть больше 1%, что находится рядом с таргетом ЦБ в 4% по году. Да, исторически этот период — несезон для инфляции, да, есть влияние курса, да, вот-вот повысят тарифы и увидим всплекс инфляции в начале июля.

При этом, стоит ли держать 14-16 реальную ставку относительно 3М инфляции? Я считаю, что нет, это слишком жесткая политика. Снижение напрашивается.

( Читать дальше )

Блог им. VladProDengi |Рынок труда встал. ЦБ, пора снижать ставку!

- 02 июня 2025, 13:16

- |

Хедхантер поделился данными по резюме / вакансиям за май.

➡️ ХХ-Индекс (соотношение резюме / вакансии) = 5,6.

На том же уровне, что и в апреле (из-за снижения кол-ва резюме на 5%).

❗️Ключевой для Хедхантера показатель – кол-во вакансий продолжает снижаться (-5% к апрелю, -25% г/г). Высокая ставка серьезно замедляет деловую активность.

Пока выглядит так, что во 2 кв. мы увидим дно по темпам роста выручки. Вполне возможно, что они будут нулевыми.

При этом, при снижении ставки — ХХ будет одним из главных бенефициаров, деловая активность будет восстанавливаться, найм расти. В пятницу узнаем, начнется ли этот процесс в июне, или придется потерпеть до июля-сентября.

ХХ — первая позиция в моем портфеле, вот тут объяснил почему верю в компанию: t.me/Vlad_pro_dengi/1683

Предлагаю вам подписаться на мой канал, чтобы читать больше качественной аналитики!

Блог им. VladProDengi |Высокая ставка начала работать. Не пора ли ее снижать?

- 19 марта 2025, 22:38

- |

Друзья, и в завершении инвестиционного дня нас порадовала недельная инфляция.

✔️ Недельная инфляция = 0,06% (самый низкий уровень с начала года)

Самое время вспомнить мой пост от 6 февраля: t.me/Vlad_pro_dengi/1487

🗣️ «Я не макроэкономист, но вижу замедление кредитования по всем сегментам, сокращение продаж в металлургии, ослабление рынка труда (как минимум, в отчетах ХХ) и как следствие, замедление инфляции (0,16% для текущей ставки хорошо, реальная ставка очень жесткая).

Возможно, я говорю от позиции, но на месте ЦБ я бы уже смещал фокус со сдерживания на стимулирование экономики».

Теперь от позиции говорю не только я, но уже многие инвесторы 😉

— замедление кредитования (у Сбера 3 месяца подряд падает портфель юриков и физиков)

— замедление инфляции (посмотрите принты за последние 4 недели)

— ХХ индекс 5,1 (уровни 2022 года)

— снижение производства в металлургии, урезание капексов компаний

— снижение инфляционных ожиданий населения и бизнеса (сегодня были опросы)

( Читать дальше )

Блог им. VladProDengi |Ключевая ставка 21%, НО геополитика важнее! Почему?

- 14 февраля 2025, 15:03

- |

➡️ Прогноз по средней ключевой ставке на 2025 год = 19-22% (в октябре давали прогноз 17-20%), подняли

➡️ Прогноз по инфляции 2025 = 7-8% (в октябре был 6,1-6,8%), подняли

Надежда на снижение у рынка была, но это далеко не базовый сценарий. Базово, сначала — остановка / завершение конфликта, затем ставка.

Мне бы хотелось, чтобы снижение было раньше (с учетом замедления кредитования), но ЦБ у нас достаточно консервативен, и правильно.

В пресс-релизе, в целом, ничего критического:

❌ «Банк России будет оценивать целесообразность повышения ключевой ставки на ближайшем заседании с учетом скорости и устойчивости снижения инфляции» (как в декабре);

❌ В базовом сценарии для возвращения инфляции к цели потребуется более продолжительный период поддержания жестких денежно-кредитных условий (как в декабре)

✔️ «В последние месяцы значительно выросла норма сбережения домашних хозяйств. Охлаждение кредитной активности усилилось и охватывает все сегменты кредитного рынка. В декабре — январе розничное кредитование сокращалось. Портфель корпоративных кредитов также уменьшился».

( Читать дальше )

Блог им. VladProDengi |Российский рынок преодолел 3 000 пунктов! Куда акции пойдут дальше?

- 10 февраля 2025, 21:04

- |

📈 Индекс Мосбиржи преодолел отметку в 3 000 пунктов!

Поздравляю всех настоящих инвесторов, кто выкупал рынок в сентябре-декабре у тех, кто продавал прекрасные бизнесы по бросовой цене, мы уже отлично заработали.

Вы знаете, что чаще я разбираю конкретные активы и редко даю общие комментарии по рынку. Это так, потому что краткосрочно рынок непредсказуем, поэтому я без прогнозов движения цен отмечу некоторые тенденции, которые наблюдаю:

➡️В фокусе переговоры. Индекс украинских акций, который торгуется в Польше, вырос на 100% с выборов Президента США, последние дни этот индекс растет с ускорением на повышенных объемах (это явная ставка кого-то на мир, в конце 2021 и начале 2022 этот индекс безостановочно падал, я связываю такую динамику с доступом на этот рынок зарубежных инвесторов);

➡️ Инфляция замедляется (поглядите динамику последних 4 недель). И, я считаю, что вероятность ее замедления дальше – высокая. Кредитование замедляется (завтра рынок увидит отчет Сбера и убедится в этом), февраль-март – исторически низкий сезон, доллар скорректировался, в производстве дела так себе (отчеты металлургов – плохие).

( Читать дальше )

Блог им. VladProDengi |Инфляция замедляется! Будет ли ЦБ повышать ставку дальше?

- 08 ноября 2024, 21:53

- |

☄️ Недельная инфляция с 29 октября по 5 ноября = +0,19%

Вообще это высокий уровень недельной инфляции, потому что в пересчете на год это 9,6%.

Норынок воспринял данные позитивно, потому что есть:

1️⃣ замедление в сравнении с прошлой неделей (было 0,27%).

2️⃣ замедление инфляции год к году (с 8,57% до 8,39%, потому что годом ранее была высокая инфляция — около 0,4%)

Рынок на фоне прихода Трампа и текущих данных по инфляции хорошо подрос (+8% за неделю), но глобально наши акции все еще дешевы по мультипликаторам относительно исторических значений, поэтому возможности еще есть. Я продолжаю по чуть-чуть на пополнения счета добирать акции.

P.S. Напоминаю, что осталось всего 2 часа до завершения продаж моего портфеля на 1 ноября. Показал личный портфель и подробно объяснил идеи во всех компаниях, которые держу, пользуйтесь 😉

Приобрести можно тут: payform.ru/9n5nUZO/

Подробнее про портфель тут: t.me/Vlad_pro_dengi/1294

Желаю всем хороших выходных!

( Читать дальше )

Блог им. VladProDengi |ЦБ повысил ключевую ставку до 21%! Что это значит для инвесторов?

- 25 октября 2024, 14:53

- |

☄️ Решение ЦБ по ключевой ставке = 21%.

ЦБ в прогнозах допускает повышение ставки до 22% на следующем заседании.

Также ЦБ выпустил обновленные среднесрочные прогнозы.

➡️ Прогноз по средней ключевой ставке на 2025 год = 17-20% (был 14-16%), кстати, выше, чем в 2024.

➡️ Прогноз по инфляции на 2025 год = 4,5-5% (был 4-4,5%).

Прогноз по ставке повышен, по инфляции тоже.

Мое отношение к текущей ставке ЦБ:

Глобально, уже нет никакой разницы — 19, 20, 21, да даже 22 или 23. Болевой порог уже пройден.

Сейчас крепкие компании могут взять кредиты под ставку ЦБ + 3%. Те, у кого маржинальность 25% + обычно не сильно нуждаются в кредитах. Тем, у кого меньше — нет смысла.

Долг надо рефинансировать, а корпоративного долга в России много. Держать такую ставку долго — будет очень больно для экономики.

Поэтому я считаю, что через год (а тем более, через два) ставка будет ниже, даже при неизменности внешних условий.

( Читать дальше )

Блог им. VladProDengi |Недельные данные по инфляции испугали рынок, почему?

- 23 октября 2024, 20:46

- |

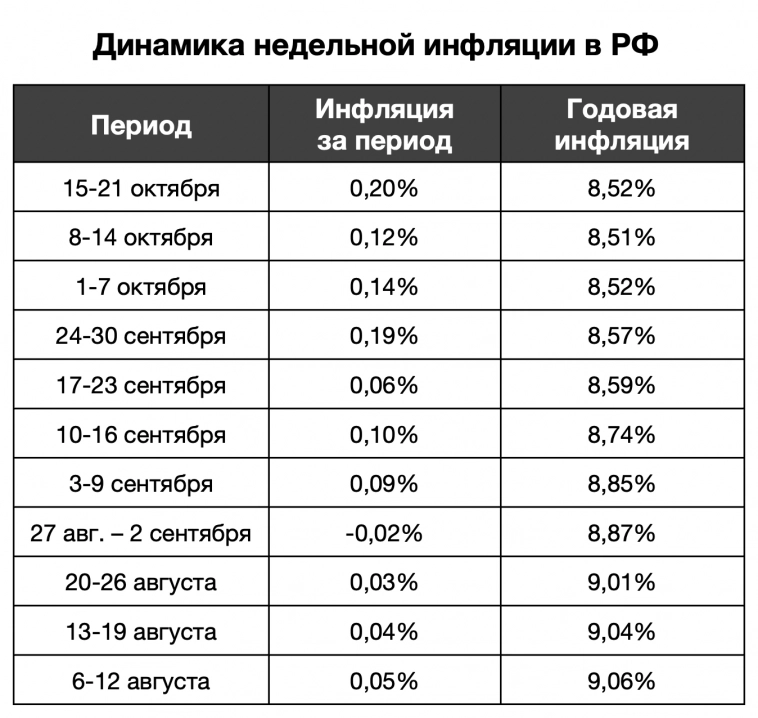

Последние данные по недельной инфляции перед ставкой ЦБ не самые лучшие, инфляция за неделю с 15 по 21 октября составила 0,2%. Это на уровне прошлого года, при этом многовато в пересчете на год.

Посмотрим на решение ЦБ в пятницу (20% или 21%), и как на него отреагирует рынок.

Для меня важна потенциальная долгосрочная ставка (думаю, средняя ставка будет меньше 10% в ближайшие 5-7 лет), а не моментум. Наш рынок никак нельзя назвать дорогим. Если будут распродажи акций — буду активно покупать еще.

P.S. Левый столбец оптимизма не внушает, в правом же можно увидеть немного позитива.

Поставьте лайк, если полезно! И подпишитесь на канал, чтобы экономить время на анализ фондового рынка.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс